Idén is jelentkezünk évente megjelenő logisztika-szállítmányozási cikkünk legfrissebb verziójával, amelyben a korábbiakhoz hasonlóan igyekszünk bemutatni az iparág történéseit, elemezzük az elmúlt üzleti év makro és mikro szintű statisztikáit, illetve rávilágítunk az aktuális trendekre és várható folyamatokra.

A 2022-es üzleti évre a logisztikai szolgáltatók is maguk mögött tudhatták a megelőző két évet jelentősen befolyásoló világjárványt és az általa okozott logisztikai-szállítási lánc problémákat. Az egyik válságot viszont szinte azonnal követte egy másik miután 2022 első negyedévében kitört az orosz-ukrán háború, amelynek tovagyűrűző hatásai számos iparágat, köztük a logisztika-szállítmányozás szegmenst is negatívan érintették. Ez általános költségnövekedés és másodlagos hatásként szűkülő kereslet formájában jelentkezett. Az üzemanyagköltségek az egekbe szöktek és a már eleve munkaerőhiánnyal küszködő logisztikai szereplők életét tovább nehezítette a bérek általános emelkedése is – egyik sem új elem, de hatásuk a korábbi évekhez képest még jelentősebb, kezelésük még nagyobb kihívás volt és az jelenleg is.

Ugyanakkor a Covid utáni közvetlen időszakban tapasztalt keresletnövekedés és kapacitás hiány kettőse által okozott konjunktúra időszak az év elején még kitartott, de 2022 második felére az európai szinten is rekord magas infláció ellensúlyozta és elnyomta a pozitív folyamatokat és jelentős mértékben csökkentette a fuvarozás iránti keresletet, amely miatt a szolgáltatók kezéből kiesett az áremelés eszköze, a növekvő költségek pedig elkezdték drasztikusan amortizálni a profitot. A korábban kiépített, de hirtelen kihasználatlanná váló addicionális kapacitások is fejtörést okoztak a szereplőknek, ezek fenntartása ugyanis nehezen spórolható meg. Másfelől viszont a fenti kihívások új lehetőségeket is kínáltak a hazai logisztikai szegmens bizonyos szereplőinek. A vasúti cégek például kihasználva az ország előnyös elhelyezkedését be tudtak csatlakozni az ukrán gabona szállításába. A közúti fuvarozásban tapasztalható problémák miatt pedig felértékelődött az intermodális szállítási képesség és infrastruktúra, számos ilyen irányú fejlesztés kezdődött a szektorban.

Piaci trendek felülnézetből

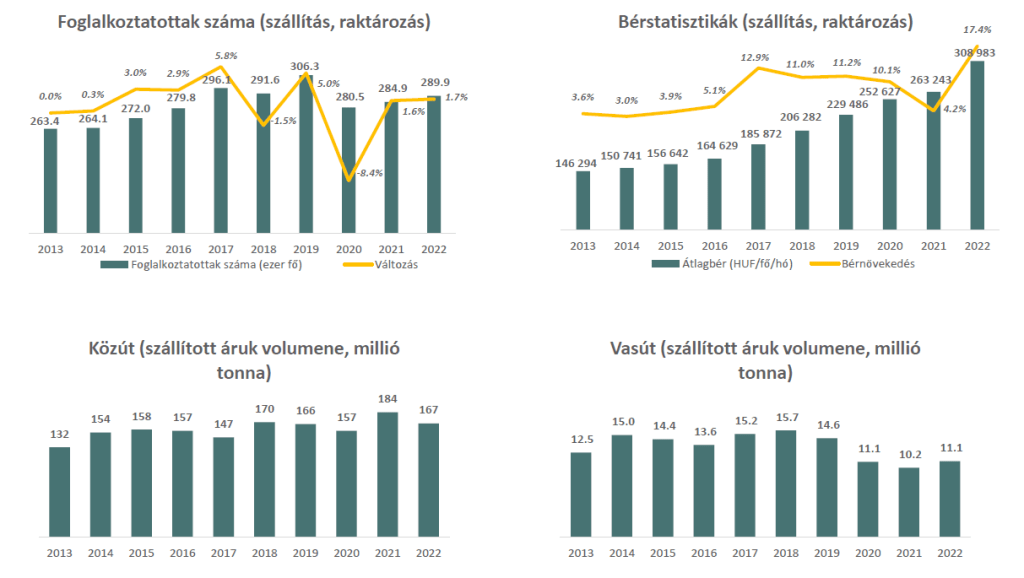

A belföldi áruszállítás tekintetében 2022-ben egy határozott trendfordulás volt megfigyelhető. A vasúton szállított áruk volumene 2018 után 2022-ben ismét növekedett, mégpedig 9,4%-kal. A közúton szállított áruk volumene azonban a 2021-es kiugró emelkedés után 2022-ben 9,1%-kal csökkent. A teljes szállított volumen (közút + vasút) csökkenése (-8%) mellett fordított dinamika látszott tehát 2022-ben a jelentősebb szállítási módok tekintetében, amelynek hátterében az általános folyamatok mellett egyedi tényezők játszottak markáns szerepet.

A KSH által publikált 2022-es magyarországi adatokat vizsgálva az látszik, hogy az előző évihez hasonlóan, közel 2%-kal (2021-ben 1,6 %-kal) nőtt a szállítás és raktározás nemzetgazdasági ágazatban foglalkoztatottak száma. Az ágazatban 17,4 %-kal nőttek a nettó átlagkeresetek, ami mindössze 0,1 %-kal maradt el a teljes nemzetgazdaság átlagos béremelkedésétől. Az ágazat átlagos reál bérszintje tehát mintegy 2,9%-kos növekedést mutatott, hiszen a fogyasztóiár-index változása 2022-ben 14,5% volt a KSH szerint.

A bérköltség mellet a logisztikai szolgáltatók költségmixének másik kiemelkedő eleme az üzemanyagköltség. A 95-ös benzin és gázolaj literenkénti fogyasztói átlagára 10,4%-kal emelkedett 2022-ben. Ez jóval kisebb mértékű árnövekedés, mint a korábbi évben, de az üzemanyagár-stop jelentősen torzítja ezt az adatot. Saját becsléseink szerint a logiszitkai-szállítmányozási vállalatok számára érzékelhető effektív üzemanyagár növekedés valahol 15% és 25% között lehetett.

A MLSZKSZ adatai szerint a Magyarországot érintő tengeri konténer forgalom növekedni tudott 2022-ben (6,4%-kal), míg a belföldi vízen szállított áruk volumene ugyan szintén növekedett valamelyest az előző évihez képest, de a nemzetközi vízi szállításra komoly hatással volt a tavalyi aszályos év, amely alacsonyabb gabona hozamot és így mérsékeltebb dunai szállítási forgalmat eredményezett.

A raktárlogisztika és csomagszállítás szegmensek nagyban függenek az e-kereskedelem aktuális teljesítményétől. A GKID kutatása szerint a kiemelkedő 2020-as és 2021-es évek után a hazai online kiskereskedelem 2022-ben vesztett növekedési sebességéből. Míg az első negyedévben 23%-os növekedést mutatott a szegmens, addig a kiemelt jelentőséggel bíró negyedik negyedévben csak 4%-os forgalom bővülést ért el részben a kiemelkedően erős bázisnak köszönhetően. Ez összességében, éves szinten 10%-os növekedést eredményezett, ami viszont reálértéken csökkenésnek felel meg 2021-hez képest. A magyarországi csomagszállítási volumenekről limitált konkrét adatérhető el, viszont nemzetközi viszonylatban az olyan jelentős szereplők, mint a GLS, a DHL vagy a UPS mind a csomag volumenek csökkenéséről számoltak be 2022-es jelentéseikben.

A makro adatok összességében negatív képet festenek az ágazatról növekedési és profitabilitási szempontból is, de az is látszik, hogy vannak részszegmensek, amelyek profitálnak az aktuális helyzetből. Ebben a környezetben nagy kérdés, hogy milyen mértékben lehet a többletköltségeket áremeléssel és/vagy hatékonyság javítással kompenzálni, illetve melyek azok a „niche” területek, ahol érvényesülni lehet. A jelenlegi környezetben az iparági szereplők elsődleges célja piacaik megtartása, illetve profitabilitásuk fenntartása, lehetőség esetén növelése lesz, amelynek a Transport Intelligence által megkérdezett iparági szereplők szerint három alapvető útja van: i) a technológiai fejlesztés és ezáltal hatékonyság javítás, ii) a szolgáltatási portfólió bővítése, valamint iii) a fókusz eltolása a magasabb árrésű területek és ügyfelek irányába. Ez elérhető belső fejlesztésekkel, de tipikus tranzakciós megfontolás is lehet, mint, ahogy arra több precedenst is láttunk/látunk a hazai piacon is; egyik legfrissebb példa a Waberer’s-től jött a nyáron.

Piaci trendek az egyes iparági szereplők szemszögéből

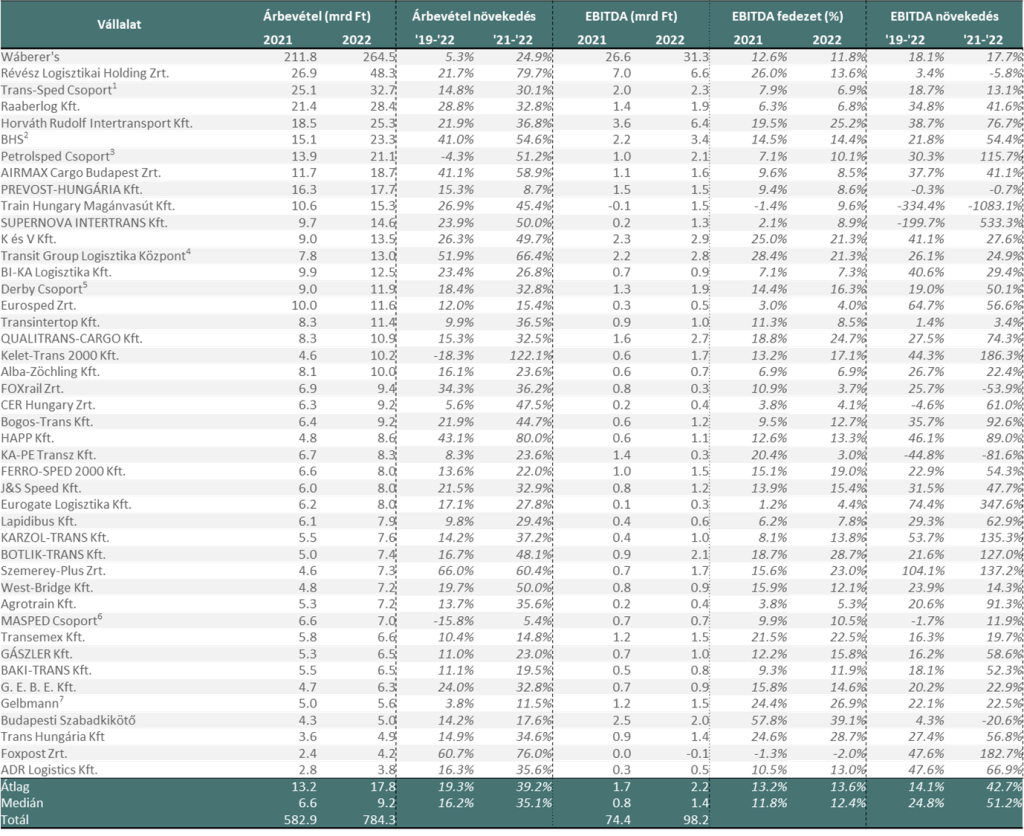

A tavaly megjelent Mars-hasábunkhoz hasonlóan idén is egy kibővített, a hazai logisztikai-szállítmányozási szegmens 44 jelentősebb szereplőjének 2022-es teljesítményét vizsgáltuk a nyilvános beszámolókban elérhető pénzügyi adataik alapján. Listánkon a kiemelkedő hazai magántulajdonban levő fuvarozó és logisztikai vállalkozásokra koncentráltunk (tehát listánk továbbra sem teljeskörű, így nem egy aktuális iparági toplistát mutat), a szállítmányozás fókuszú (amely alszegmensben szintén számos jelentős méretű cég található a hazai piacon) szereplők csak limitált számban szerepelnek az elemzésünkben, elsősorban eszköz alapú üzleti modellekre fókuszáltunk.

Az elemzésünkben szereplő cégeket vizsgálva azt látjuk, hogy 2022-ben a vállalatok kivétel nélkül növelni tudták forgalmukat. Az átlagos árbevétel növekedés jelentős, 39% volt, ami közel duplája az elmúlt négy év átlagos növekedési ütemének (19%). A legnagyobb forgalom növekedést (122%) a Kelet-Trans 2000 Kft. tudhatta magáénak 2022-ben, teljesítménye azonban nagy volatilitást mutatott az elmúlt években, ami mögött feltételezhetően egyedi és egyszeri tényezők is állnak. Kiemelkedő növekedést produkált a HAPP Kft. is (+80% forgalom növekedés 2022-ben), amely egy dinamikusan fejlődő veszprémi családi vállalkozás, ügyfél és minőség orientált megközelítése, a tulajdonos-ügyvezető Happ Olivér eltökéltsége az eredményeiben is tükröződik, listánkon is nagyot lépett előre. 2022-es növekedés szempontjából kiemelkedő (80% körüli árbevétel növekedés) teljesítményt ért el továbbá a Foxpost és a Révész Logisztika is. A Foxpost a csomaglogisztikai piac egyik leginnovatívabb szereplője, országos csomagautomata hálózata folyamatosan bővül és immár közelíti az 1000 egységet. A Révész széleskörű szolgáltatási portfólióval, jelentős járműflottával és raktárkapacitással a hazai piac egyik kiemelkedő és dinamikusan fejlődő fuvarozó-raktározó szereplője.

Eredménytermelő képesség (EBITDA – kamat-és adófizetés, valamint amortizáció előtti működési eredmény) szempontjából a listázott szereplők jelentős része (86%) nominális szinten profit növekedést tudott elérni a 2021-es eredményéhez képest; a vizsgált cégek több, mint 60%-a kétszámjegyű EBITDA hányadot ért el 2022-ben. A vállalatok átlagosan 43%-kal tudták növelni profitabilitásukat. Az átlagos EBITDA hányad 13,6% volt, ami 3,7%-kal magasabb az előző évi átlaghoz képest, amiből az látszik, hogy a kihívások ellenére a vizsgált szereplők át tudták hárítani a költségnövekedést az ügyfeleikre, amiben feltételezhetően az EUR/HUF árfolyam alakulása is segített.

Az átlagosnál nagyobb mértékben növekvő, vagyis 40%-nál magasabb árbevétel növekedést és legalább 43%-os EBITDA növekedést elérő vállalatok (a 44-ből 10 cég, amelyek jellemzően vasút- és/vagy raktárlogisztikai vállalatok, illetve egy-egy kiemelkedő közúti fuvarozó-logisztikai cégek) költségszerkezetét részletesen megvizsgálva az látszik, hogy amíg ezen vállalatok átlagosan 61%-kal tudták növelni bevételeiket, addig az anyagjellegű költségeik átlagosan 58%-kal, a személyi jellegű költségeik pedig 30%-kal emelkedtek 2021-hez képest. Ezen vállalatok tehát elsősorban létszámhatékonyság növelésével voltak képesek előre lépni és kiemelkedni.

A listánk egyes szereplőinek pénzügyi adatai is megerősítik azt a trendet, ami a makro adatokból látszik, miszerint a vasúti logisztika szerepe 2022-ben erősödött a belföldi áruszállítás vonatkozásában, több vasúti profilú cég is kiemelkedő növekedést ért el a tavalyi évben (Petrolsped Csoport, Train Hungary Magánvasút Kft., Kelet-Trans 2000 Kft., CER Hungary Kft.).

Trans-Sped Csoport1: Trans-Sped Kft., mint anyavállalat konszolidált beszámolója. A konszolidációba bevont vállalatok köre: Tran-Sped Kft, Memofit Kft., Euro-Log Kft, Tran-Sped Container Logistic Kft.

BHS2: BHS Trans Kft és BHS Raktárlogisztika Kft. összevont pénzügyi számai

Petrolsped Csoport3: A csoport 2021-es és 2022-es számainak forrása a Petrolsped Kft., mint anyavállalat konszolidált beszámolója. A konszolidációba bevont vállalatok köre: Petrolsped Kft., Pultrans Kft., PSP Cargo Group Romania SA, PSP Cargo Group Austria GmbH

Transit Group Logisztika Központ4: A Transit-Speed Kft., a Transit-Railway Zrt. és a World-Transit Kft. összevont pénzügyi számai.

Derby Csoport5: Derby Trans Kft. és Derby Logistics Kft. összevont pénzügyi számai

MASPED Csoport6: A 2021 és 2022-es számai a Masped Logisztika, Masped Annagora, Annagora Market, LogMaSter és GlobalLog kombinált pénzügyi adatait tartalmazza. A korábbi évekkel ellentétben az Eurosped Zrt. már önálló, a MASPED Csoporttól független cégként szerepel az listán

Gelbmann7: Gelbmann Kft. és Gelbmann Logisztika Kft. összevont pénzügyi számai

TOP 25 cég teljesítményének változása

Az intermodalitás Magyarországon is hódít

Europában az intermodális fuvarozási szegmens volumene 8%-kal nőtt a tavalyi évhez képest. Az MLSZKSZ összegzése szerint 2022-ben a hazai intermodális forgalom is növekedni tudott, amely elsorban a fővárosi terminálokban csapódott le. A 2022 októberében megtartott Kelet-Európai Intermodális Konferencián elhangzottak szerint az intermodális fuvarozás az átrakóterminálok elhelyezkedésétől függően, akár 40-70%-kal jobb energiahatékonyságot is biztosíthat, mint a közúton végzett áruszállítás. A közúti fuvarozók részéről ezért egyre nagyobb igény jelentkezhet a jövőben az intermodális képességek megszerzése iránt. A már említett Waberer’s – Petrolsped tranzakció is ezt a trendet erősítené tovább.

Várakozások

Annak ellenére, hogy a 2022-es év statisztikái és piaci trendjei inkább negatív képet mutattak a logisztika szektorról, az általunk vizsgált hazai szereplők többsége jól vette az akadályokat és kiemelkedően sikeres évet zárt 2022-ben. A szelektív lista persze árnyalja a képet, de a makro adatokkal együtt vizsgálva a céges eredményeket levonhatóak összességében azok a következtetések, hogy olyan szereplők, akik stabil ügyfélkörrel, diverzifikált szolgáltatási portfólióval és pénzügyi-likviditási stabilitással rendelkeznek, a nehezített pályán is képesek előre lepni. Az egyértelműen látszik, hogy 2022 a vasút és intermodális logisztika előretörését hozta, kiemelkedő eredményt produkáltak a releváns kompetenciával és kapacitásokkal rendelkező specialisták és a szegmenst célzó fejlesztések is a csúcson futnak legyen szó állami beruházásokról, vagy vállalti szintű fejlesztésekről (pl. vasúti eszközök, intermodális képességek akvirálása). Ez a folyamat 2023-ban még látványosabb (pl. 2023 július-augusztusi fejlemények: dunakeszi vasúti rakodó terminál fejlesztés, Waberer’s-Petrolsped együttműködés).

A 2023-as év sem ígérkezik azonban könnyű évnek. A DigiLog Consult által készített Közúti Fuvarozási Árindex (KFX) alapján csak az első negyedévben 7,2%-os költségnövekedés volt megfigyelhető 2022 azonos időszakához képest a hazai közúti fuvarozásban. A szakértők szerint 8-9% körül alakulhat majd a költségnövekedés éves szinten. A technikai recesszió, az extrém magas infláció, a mérséklődő fogyasztás és a kihasználatlan kapacitások mind olyan tényezők, amelyek arra engednek következtetni, hogy a közúti logisztikai szolgáltatók rendkívül nehezen tudják majd áremeléssel fedezni a folyamatos költségnövekedést, de más szegmens szereplőinek is hasonló kihívásokkal kell megküzdeniük majd az év hátralévő részében. Kíváncsian várjuk, hogy a nagy szereplők hogyan tudnak megbirkózni ezekkel a kihívásokkal.

Szentirmai Gábor

Szenior Menedzser