Bevezetés

Az IT szektor sajátossága, hogy időről-időre bizonyos technológiák és trendek képesek felülteljesíteni a piacot és az átlagnál nagyobb ütemben nőni. Az elmúlt évek egyik ilyen nagy globális trendje a felhő (Cloud) alapú szolgáltatások elterjedése volt, de a most „induló” új trend, a mesterséges intelligencia (AI) is hasonló utat járhat be. Ezeket a megatrendeket legtöbb helyen a nagy globális szereplők szemszögéből szokták bemutatni, mi viszont kíváncsiak voltunk arra, hogy hogyan tükröződik ez a trend a magyar piacon. Teljes iparágra és szegmensekre vonatkozó statisztikákat nem találtunk, ezért elindultunk a cégek irányából és megnéztük milyen következtetéseket lehet levonni a legnagyobb hazai cégek adatiból, így aztán cikkünkben számba vettük a szektor legnagyobb magántulajdonban lévő vállalatait és tüzetesebben elemeztünk három kiemelt, a felhőhöz kapcsolódó alszegmenst, amelyek véleményünk szerint dinamikájukkal képesek lehetnek megelőzni az IT piac más területeit és vélhetően a AI előretörésével sem fognak háttérbe szorulni.

Makró környezet

Az IT szektor stabil növekedését támasztják alá a piacról közölt statisztikai adatok. A magyar gazdaság bővülését mérő bruttó hazai termék (GDP) értéke 2022-ben nominális szinten, vagyis az inflációt is beleértve, 20%-os növekedést mutatott az előző évhez képest. Ezzel szemben az általunk vizsgált legnagyobb IT szereplők és alszegmensek kiemelt cégei is ezt meghaladó, közel 40%-os átlagos éves forgalom bővülést értek el. Szintén beszédes adat, hogy amíg a nominális GDP 4 éves időtávon vizsgálva átlagosan 11% növekedést mutatott, addig az „Információ, kommunikáció” nemzetgazdasági ágazat ezt meghaladó, 13%-os éves átlagos ütemben tudott növekedni és ha lenne KSH adat külön az informatikai szolgáltatásokra (kommunikációtól megtisztítva), vélhetően ennél a 13%-nál jóval nagyobb növekedést mutatna.

Módszertan

A makró adatok segítenek kontextusba helyezni az iparágat, de mi szokásunkhoz híven inkább alulnézetből, az egyes szereplők szemszögéből vizsgáltuk az IT szolgáltatások piacát. Ennek keretében összegyűjtöttük a kritériumrendszerünknek megfelelő legnagyobb szereplők pénzügyi adatait és azokból igyekeztünk következtetéseket levonni. A céglisták megalkotása során olyan hazai magántulajdonban levő társaságokat vettünk figyelembe, amelyek főtevékenységként IT szolgáltatást (szoftverfejlesztés és szoftveres szolgáltatásnyújtás) végeznek. Elemzésünket a hivatalosan bejegyzett tevékenységadatokra, piaci ismereteinkre és a közzétett pénzügyi beszámolókra alapoztuk (részletesebb módszertani információk a Módszertani kiegészítések fejezetben találhatók)

A listák elkészítése során lényeges korlátozó tényező volt, hogy a kiválasztott szegmensek határai nem egzaktak, ráadásul az IT szolgáltatással foglalkozó vállalatok az esetek többségében nem profiltiszták és sok IT szegmensben párhuzamosan jelen vannak és/vagy más területhez köthető tevékenységeket és szolgáltatásokat is nyújtanak. Mivel a cégek nyilvánosan elérhető pénzügyi adatai ritkán tartalmaznak üzletágankénti megbontást, így alapvetően saját iparági ismereteinkre, illetve egyéb nyilvánosan elérhető adatokra hagyatkoztunk a cégek szűrésénél és kategorizálásánál, így ez a terület jelentős szubjektív elemeket tartalmaz. Az érdeklődésünk az IT iparágon belül alapvetően az IT szolgáltatások és a hazai magánszektor felé irányult, ezért kiszűrésre kerültek (i) az állami és külföldi tulajdonban lévő cégek, (ii) a nem IT profilú cégek (ideértve például olyan telekommunikációs cégeket, amelyeknél az informatikai tevékenységet nem tudtuk leválasztani) és (iii) azok a vállalatok is, ahol a bevételek jelentős része hardver nagykereskedelemből származik. Ez azért fontos, mert riportunk nem egy teljeskörű iparági elemzés, hanem kifejezetten a fenti szempontoknak megfelelő áttekintés.

Fontosnak tartjuk kiemelni, hogy amíg a TOP 40-es lista összeállításánál törekedtünk az aktuális iparági viszonyoknak a lehetőségekhez mérten legpontosabb bemutatására, addig az alszegmens listák a fenti nehézségek miatt (nem profiltiszta cégek, szegmensek közötti elmosódó határok) nem teljeskörűek, sokkal inkább a területükön kiemelkedő hazai vállalatokat és azok pénzügyi eredményeit mutatják be. Az alszegmens listák célja egy-egy izgalmasabb technológia, trend/terület bemutatása, tehát ezek nem tekinthetők aktuális iparági ranglistáknak.

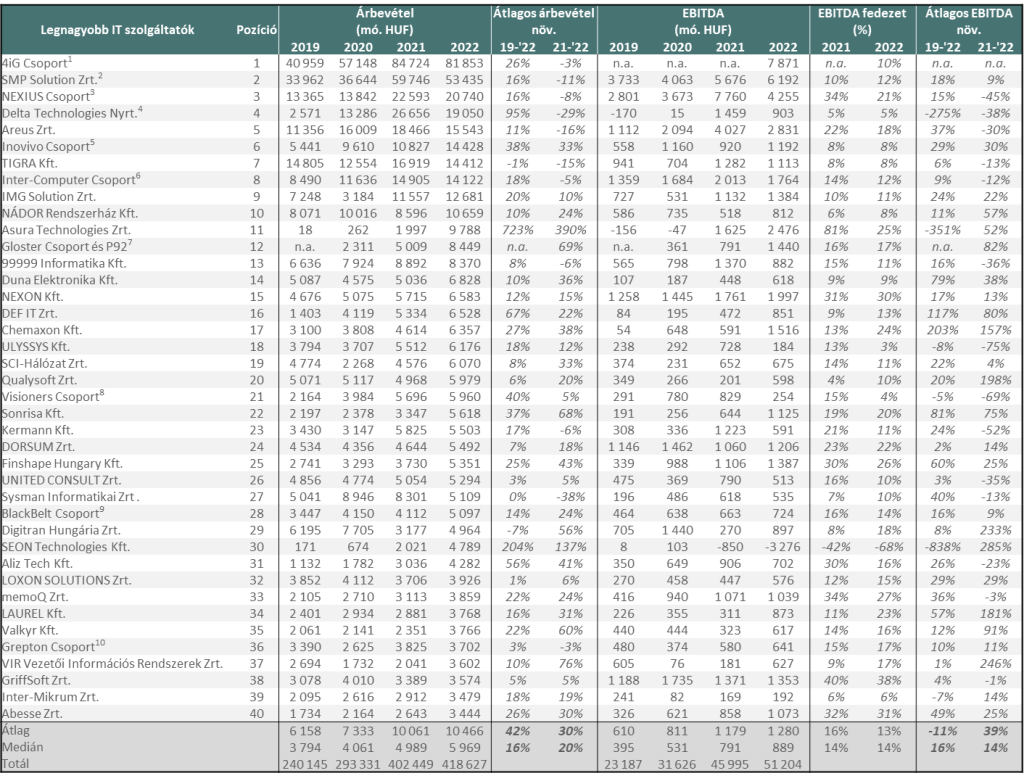

A 40 legnagyobb hazai szereplő az IT szolgáltatások piacán

Az iparág jelentőségét mutatja, hogy 3 milliárd forintot meghaladó árbevételre volt szüksége a cégeknek ahhoz, hogy a 40 legnagyobb szereplő közé kerüljenek. Ez azért is figyelemreméltó adat, mert a rangsor összeállításnál értelemszerűen igyekeztünk kiszűrni a hardver túlsúlyos cégeket, így a listára felkerült társaságok többsége a szoftverfejlesztés és egyéb szoftveres szolgáltatások területén volt képes ilyen mértékű forgalmat elérni.

4iG Csoport1: A 4iG IT szolgáltatás és kereskedelem üzletágának éves beszámolókban közzétett pénzügyi adatai.

SMP Solution Zrt.2: SMP Solution Zrt. és VidUx Informatika Kft. összevont pénzügyi adatai.

NEXIUS Csoport3: Educational Development Informatikai Zrt., ELMS Informatikai Zrt., SDA DMS Zrt., SDA Informatika Zrt. , HC POINTER Kft. és HC DELTA Kft. cégek összevont pénzügyi adatai.

Delta Technologies Nyrt.4: Delta Technologies Nyrt. konszolidált pénzügyi adatai. A Delta üzleti évének fordulónapja június végére esik. Legfrissebb üzleti év 2023.június.30-án zárult.

Inovivo Csoport5: Inovivo Group Zrt., Onespire Zrt. és Mindsire Consulting Zrt. összevont pénzügyi adatai.

Inter-Computer Csoport6: Inter-Computer-Informatika Zrt, IC-Sys Kft., IC Fintech Kft., SCMax Kft., PCS-System Kft. cégek összevont pénzügyi adatai.

Gloster Csoport és P927: 2019-2021 között a Gloster Nyrt. konszolidált pénzügyi adatai. 2022-ben a Csoport konszolidált és Gloster-P92 Informatikai Kft. (2023-as akvizíció) összevont pénzügyi adatai.

Visioners Csoport8: Visioner Zrt., FORNAX ICT Kft., Alpha Machine Kft, Entersoft Kft., Fornax SI Kft. összevont pénzügyi adatai.

BlackBelt Csoport9: BlackBelt Technology Kft. és BlackBelt Holding Zrt.összevont pénzügyi adatai.

Grepton Csoport10: Grepton Zrt. És DAX Consulting Kft. összevont pénzügyi adatai.

A listán szereplő cégek 73%-a tudta növelni bevételeit a tavalyi évben, méghozzá átlagosan 30%-kal. A cégek medián árbevétele 2022-ben közel 6 milliárd forint volt, a 40 cég együttesen pedig 418 milliárdos forgalmat bonyolított le a tavalyi évben, ami 4%-kos éves növekedést tükröz 2021-hez képest. A rangsort toronymagasan vezeti a hazai távközlési és IT piac óriása, a 4iG. Ugyan a cégcsoport árbevételének több mint 2/3-a már a távközlési üzletágból származik, de továbbra is az IT piac megkerülhetetlen szereplője. Az elemzésünkben kizárólag a 4iG „IT szolgáltatás és kereskedelem” üzletágának számait vettük figyelembe, de a cégcsoport még így is közel 30 milliárd forinttal nagyobb forgalmat generált, mint az 53,4 milliárddal második helyezett SMP Solutions. A dobogó harmadik fokát az oktatási és közigazgatási rendszereket fejlesztő NEXIUS Csoport foglalta el 20,7 milliárdos forgalommal. A dobogósokat szorosan követi a tőzsdén jegyzett Delta Technologies (19 milliárd), az Areus Zrt. (15,5 milliárd) és az Inovivo Csoport (14,4 milliárd).

A legnagyobb bevétel növekedést 2022-ben az Asura Technologies Zrt. érte el. A videóelemző rendszereket és mesterséges intelligencián alapuló rendszámfelismerő szoftvereket fejlesztő cég 390%-kal tudta növelni bevételeit. A képet árnyalja, hogy az Asura még egy növekedésben lévő cég, hiszen a vizsgált 4 évben 723% volt a cég átlagos éves növekedési üteme, de ennek ellenére a 2022-ben elért 9,8 milliárd forintos árbevétel már a 10.helyre pozícionálta a céget a listánkon.

Eredménytermelő képesség (EBITDA – kamat, adófizetés és amortizáció előtti működési eredmény) szempontjából már kevésbé kiemelkedő a listázott szereplők 2022-es teljesítménye, hiszen a 40 legnagyobb cégnek csupán a 65%-a tudott profitnövekedést elérni a megelőző évhez képest. A vállalatok medián értéken (szélsőséges, kiugró adatoktól megtisztított középérték) 14%-kal tudták növelni a profitabilitásukat 2022-ben. A TOP listán szereplő cégek átlagos árbevételhez viszonyított EBITDA hányada 13% volt, ami 3 százalékponttal elmaradt a 2021-es átlagtól. A profit hányadok csökkenéséhez elsősorban a szektorban tapasztalható bérnövekedés járulhatott hozzá elsősorban.

A toplistán szereplő cégek profil szempontjából igen sokszínű képet mutatnak. A 40 cég között megtalálhatók az állami megrendeléseket kiszolgáló szoftverfejlesztők, hagyományos bérfejlesztők, nagy vállalatoknak dolgozó IT infrastruktúra szolgáltatók és rendszer-integrátorok, illetve saját szoftvert fejlesztő és azt harmadik felek számára értékesítő cégek is. Profitabilitás szempontjából az olvasható ki a sokaságból, hogy a bérfejlesztő (egyedi alkalmazásfejlesztés) és a saját szoftvert fejlesztő cégek tudnak az átlagosnál magasabb EBITDA hányad mellett működni.

Elemzésünk elsősorban az IT szolgáltatási iparág trendjeire, változásaira koncentrál, amihez véleményünk szerint a legnagyobb 40 cég adata jó indikációval szolgál. Ugyanakkor nem volt célunk az iparág és a szegmensek méretének vizsgálata, mert ehhez a jelentős számú kis- és középméretű (0,5-2 milliárdos árbevétel) vállalat elemzésére lenne szükség. Viszont annak érdekében, hogy a toplistán kívül eső IT szolgáltatók megismerésére is lehetőség nyíljon részletesebben elemeztük három napjainkban releváns alszegmens (felhő szolgáltatások, bérfejlesztés, saját szoftverfejlesztés) néhány kiemelt cégének teljesítményét.

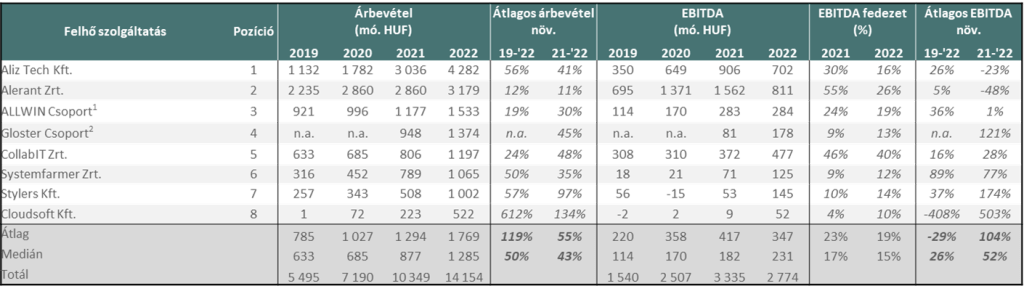

Felhő alapú szolgáltatások

Az első alszegmens, amit górcső alá vettünk, a felhő alapú szolgáltatások piaca volt. Kétségtelenül a „felhő” volt az elmúlt évek egyik legtöbbször elhangzó hívószava. A kifejezést hallva feltehetően sokan asszociálnak azokra a hétköznapokban is gyakran használt alkalmazásokra (Facebook, Instagram, Gmail), amelyekhez fizikai korlátok nélkül, csupán egy internet kapcsolaton keresztül hozzáférhetnek a felhasználók. Napjainkban a vállalatok is igyekeznek kiaknázni a felhős technológiák által nyújtott lehetőségeket a digitalizációs projektjeik során.

Meglátásunk szerint két lényeges tényező befolyásolja a felhő és az ahhoz kapcsolódó szolgáltatások elterjedését. Egyrészt a közelmúltban olyan mértékben nőtt meg a számítási és adattárolási igény, amely saját infrastruktúrával történő kiszolgálása rendkívül költséges, így egyre többet számít ezen a területen akár egy kis hatékonyságjavulás is. Másrészt mára minden cég komolyan támaszkodik különböző IT alkalmazásokra, ezért a számítási és adattárolási igény egyre több végponton jelenik meg. Ebből kifolyólag pedig egyre több az olyan igénybe vevő, aki nem rendelkezik a megfelelő volumennel ahhoz, hogy a növekvő biztonsági kihívásoknak is megfelelő, korszerű infrastruktúrát üzemeltessen. A központilag menedzselt nagy szerverparkok (adatközpontok) pont ezekre a problémákra tudnak megoldást biztosítani.

ALLWIN Csoport1: ALLWIN Informatika Kft., és ALLWIN Solutions Zrt. összevont pénzügyi adatai.

Gloster Csoport2: A Gloster felhő üzletágához tartozó, Gloster Cloud Zrt. pénzügyi adatai.

A felhő szolgáltatásoknak alapvetően három fő csoportját lehet megkülönböztetni: szoftverszolgáltatás (Software-as-a-Service, SaaS), platform szolgáltatás (Platform-as-a-Service, PaaS) és infrastruktúra szolgáltatás (Infrastructure-as-a-Service, IaaS). Jelen kitekintésben mi az utóbbi két kategóriához kapcsolódó cégekkel foglalkoztunk, a SaaS szolgáltatást nyújtó vállalatokat a saját szoftver fejlesztésével foglalkozó szereplőkkel együtt fogjuk elemezni a cikk egy későbbi fejezetében.

Platform szolgáltatás alatt az alkalmazások üzemeltetéséhez szükséges szoftveres környezet biztosítását értjük, míg az infrastruktúra szolgáltatást a virtuális hardverek szolgáltatásával azonosítjuk, beleértve a szerver, tárhely és számítási kapacitás biztosítását. A felhős piacon megkülönböztetjük a nagy globális adatközpont üzemeltetőket, mint amilyen a Google, Microsoft és az AWS, és a kisebb lokális felhős cégeket, akik alapvetően felhőmigrációval, rendszerintegrációval és a felhős infrastruktúrák optimalizálásával foglalkoznak. Utóbbi kategóriába esnek a listánkon is szereplő kiemelt magyar vállalatok, akik jellemzően direkt kapcsolatban állnak azokkal a vállalati ügyfelekkel, akinek a nagy adatközpont üzemeltető cégek szolgáltatásait értékesítik vagy egyedi megoldásokat (hibrid/multi felhők, optimalizációs projektek) szállítanak.

A listázott 8 cég nem feltétlen tekinthető reprezentatív mintának, mivel elemzésünkben mi olyan specialistákat emeltünk ki, akik szinte kizárólag felhőszolgáltatással foglalkoznak, hogy a számaikból jobban következtethessünk a szegmens trendjeire. Így azok a cégek nem kerültek fel a listára, ahol a felhő-alapú megoldásokkal sok más tevékenység mellett foglalkoznak. A megvizsgált pénzügyi eredményekből egyértelműen kiolvasható a felhő szolgáltatások iránti még most is jelentősen növekvő igény. A Statista előrejelzése szerint 2023-ban közel 30%-os bővülés prognosztizálható a hazai felhős piacon és a következő 5 évben több mint 10%-os átlagos éves növekedés várható. Ezt támasztja alá az az adat is miszerint a listán szereplő cégek kivétel nélkül kétszámjegyű átlagos éves növekedési ütemben tudták növelni bevételeiket a vizsgált időszakban, az elmúlt év átlagos árbevétel növekedése pedig 55% volt. Úgy tűnik, hogy a növekedés még bőven a gyorsuló szakaszában volt 2022-ben. Profitabilitás szempontjából is megfigyelhető egy pozitív eltérés a toplistán szereplő cégekhez képest, hiszen átlagosan 19%-os EBITDA fedezettel működtek tavaly a kiemelt felhős cégek és képesek voltak 104%-kal magasabb profitot elérni 2021-hez képest.

„Felhő” listánk legnagyobb szereplője az Aliz Tech Kft 4,3 milliárd forintos árbevétellel, aminek több mint 80%-a exportból származik. Tavaly impozáns, 41%-os bevételnövekedést ért el a cég. Az Aliz a Google Cloud partnere és a technológiai cég platformját használva nyújtanak különböző infrastruktúra, adatelemzés, felhőmigráció és gépi tanulás megoldásokat ügyfeleik számára. A cég Budapesten kívül négy másik országban is rendelkezik irodával.

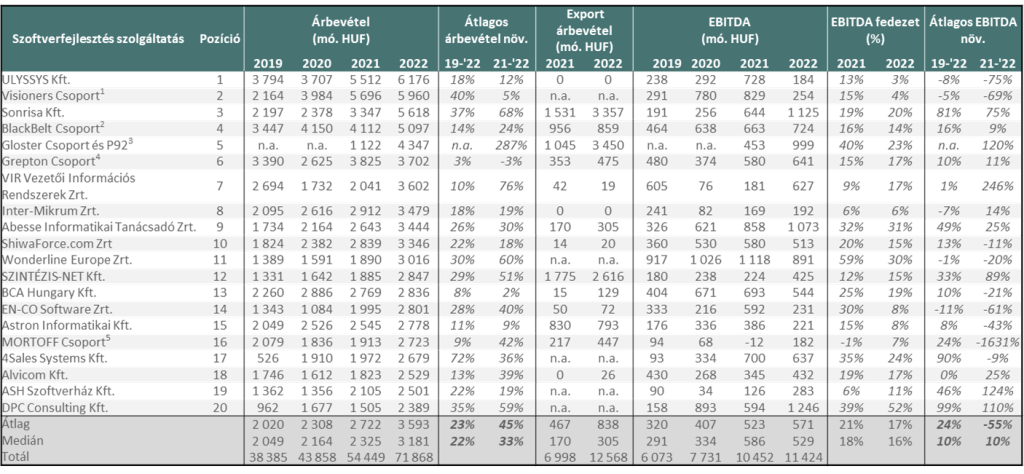

Szoftverfejlesztés, mint szolgáltatás

Visioners Csoport1: Visioner Zrt., FORNAX ICT Kft., Alpha Machine Kft, Entersoft Kft., Fornax SI Kft. összevont pénzügyi adatai.

BlackBelt Csoport2: BlackBelt Technology Kft. és BlackBelt Holding Zrt.összevont pénzügyi adatai.

Gloster Csoport és P923: A Gloster nemzetközi szoftverfejlesztési üzletágához tartozó GLOSTER – MINERO IT HUNGARY Kft. (2021 óta), FF Next Technologies Kft (2022 óta). és Gloster-Lanoga Kft. (2022 óta) összevont pénzügyi számai. Kiegészítve a Gloster-P92 Informatikai Kft. pénzügyi adataival (2023-as akvizíció).

Grepton Csoport4: Grepton Zrt. És DAX Consulting Kft. összevont pénzügyi adatai.

MORTOFF Csoport5: MORTOFF Kft. és MORTOFF Industrial Solutions Kft. összevont pénzügyi adatai

A második kiemelt IT alszegmens, amely szintén a figyelem középpontjában volt az elmúlt években a szoftverfejlesztési szolgáltatás, köznyelven bérfejlesztés piaca. A bérfejlesztés meghatározásunk szerint olyan egyedi szoftverfejlesztési szolgáltatás, amely során a cégek meglévő fejlesztési kapacitásaikat értékesítik a piacon, vagyis az ügyfelek által meghatározott specifikációk és igények szerint végzik el a szoftverfejlesztési feladatot.

Ahogy azt a felhő szolgáltatások elterjedésénél is megemlítettük, az üzleti életben szinte megkerülhetetlen lett az informatika megoldások alkalmazása, így az alapvetően nem IT profilú cégeknél is igény jelentkezik különböző egyedi szoftveres megoldások iránt. A meredeken emelkedő informatikus bérek és a folyamatosan változó technológiai környezet mellett a vállalatok nem feltétlen engedhetik meg maguknak, hogy házon belül kezeljék ezeket az igényeket. Ebből kifolyólag számos vállalat dönt ezen üzleti funkció kiszervezése mellett és bíz meg professzionális bérfejlesztéssel foglalkozó céget a kívánt megoldás leszállításával. Ez a trend az utóbbi években tovább erősödött, amit a listázott cégek pénzügyi eredményei is tükröznek.

A kiemelt 20 cég árbevétele a felhő szolgáltatókhoz hasonlóan kétszámjegyű mértékben növekedett az elmúlt években, 2022-ben pedig átlagosan 45%-kal nőtt bevételük. Míg a listára felkerülő cégek 95%-a képes volt növelni forgalmát, addig csupán a cégek valamivel több, mint felénél javult az EBITDA szintű profitabilitás a megelőző évhez képest. A vizsgált cégek átlagos EBITDA fedezete 2022-ben 17% volt, ami elmarad a 2021-es 21%-os átlagos szinttől. Feltehetőleg a profithányadok csökkenésében ezen cégek esetében is nagy szerepet játszottak az emelkedő bérköltségek. Itt a béreknek ráadásul egyre inkább nem a magyar, hanem a nemzetközi mezőnyben kell versenyképesnek maradniuk. Az IT piac globálissá válásával az informatikus bérek kiegyenlítődnek és a bérfejlesztés ma már nem elsősorban költségoptimalizálásról, hanem a megfelelő tudás megtalálásáról szól. A szegmens növekvő attraktivitását mutatja továbbá az is, hogy növekszik azon nagyobb méretű európai cégek száma, ahol jelentős private equity tulajdon van, mivel a pénzügyi befektetők is a szegmens jelentős növekedését jelzik előre. Ráadásul ezek tipikusan Közép- vagy Kelet-Európában rendelkeznek a legnagyobb európai fejlesztői bázissal. A pénzügyi befektetők megjelenése a további konszolidáció katalizátora is lehet, mivel a private equity által tulajdonolt cégek előszeretettel alkalmazzák az akvizíciókat növekedésük felpörgetésére. Ennek pedig direkt hatása lehet akár a magyar szoftverfejlesztő piacra is.

Az egyedi szoftverfejlesztő cégek esetében az árbevételük export tartalmát is megvizsgáltuk. A kiemelt bérfejlesztők bevételének átlagosan 22%-a külföldön értékesített szolgáltatásokból származik.

A listából kiemelkedik a kiváló évet záró Gloster Csoport. A cégcsoport nemzetközi szoftverfejlesztési üzletágának két „zászlóshajója” a Gloster – Minero IT Hungary Kft. és a Gloster-P92 Informatikai Kft. Előbbi 2021-ben került a Gloster többségi tulajdonába, utóbbit pedig 2023-ban vásárolta fel a cégcsoport. Jelen kitekintésben a cégek összevont számait vizsgáltuk és a 2022-es évben a vállalat hivatalosan közzétett adataival összhangban a P92 számait is bevontuk az elemzésünkbe. A nemzetközi szoftverfejlesztési üzletág 4,3 milliárd forintos forgalmat ért el 2022-ben, ami több mint háromszor magasabb a 2021-es árbevételnél. Az üzletág árbevételének közel 80%-a export értékesítésből származik, amivel a Gloster Csoport a P92 felvásárlása után a legnagyobb külföldi ügyfeleknek dolgozó hazai szereplő a kiemelt cégek között.

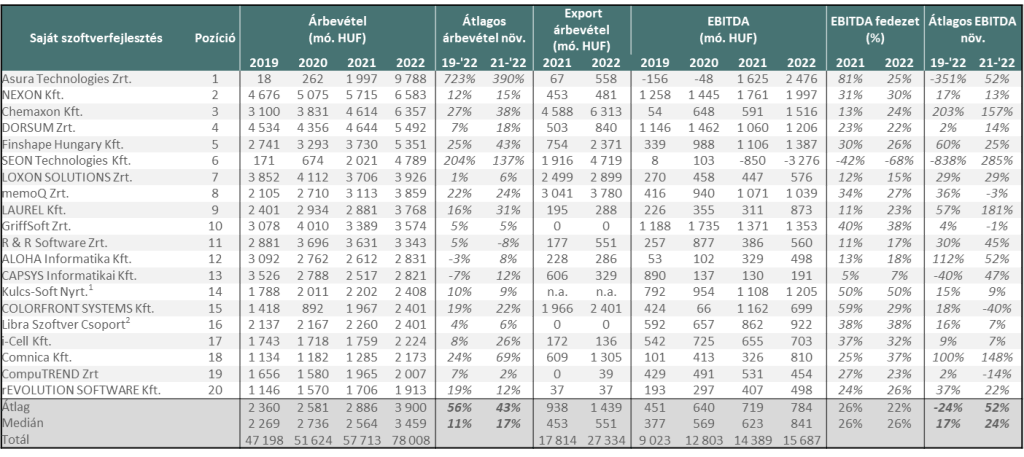

Saját szoftverek fejlesztése

Kulcs-Soft Nyrt.1: Kulcs-Soft Nyrt. által közzétett konszolidált pénzügyi adatok.

Libra Szoftver Csoport2: Libra Szoftver Zrt., Soft Consulting Hungary Zrt. és VT-SOFT Software Zrt. összevont pénzügyi adatai.

A harmadik, elemzésünkbe bevont alszegmensben azok a szoftverfejlesztő cégek szerepelnek, amelyek meglévő kapacitásaikat saját szoftvereik kidolgozására fordítják, majd az elkészült megoldásokat értékesítik az ügyfeleik számára. Az értékesítés módja szempontjából jellemzően két különböző modellt alkalmaznak a listázott cégek. A szereplők egy csoportja a hagyományos licensz-modellben értékesíti termékeit, míg a másik, egyre népszerűbb modell a szolgáltatás alapú (SaaS), digitális csatornákon keresztül, előfizetéses formában történő értékesítés. Utóbbi üzleti modell az elmúlt években terjedt el igazán az IT szektorban és legfőbb sajátossága az, hogy a „SaaS-modellben” működő cégek jóval magasabb rendszeres bevétellel („Recurring Revenue”) rendelkeznek, ami kiszámíthatóbb működést tesz lehetővé.

A kiemelt cégek között számos a toplistánkon szereplő cég is megtalálható, így kijelenthető, hogy ez az alszegmens az egyik, ha nem a leghangsúlyosabb területe a hazai IT szolgáltatások piacának. A nemzetközi sikert elérő SaaS cégek könnyedén tudják túlszárnyalni a hazai IT szolgáltatásokra fókuszáló szereplőket, számos a listára felkerült vállalat nemzetközi szinten is elérhető és elismert szoftveres megoldásokat szállít.

A kiemelt szereplők átlagosan 43%-kal tudták növelni bevételeiket 2022-ben és a 20 cégből 19 értékesít az országhatáron túlra is. Árnyalja ugyan a képet, hogy elemzésünkben kizárólag a magyar entitásokon átfolyó export bevételt tudtuk elemezni, de a listázott cégek által generált 78 milliárd forintos forgalom 35%-a így is külföldi piacokról származott.

A sokaság a profitabilitás szempontjából is kiemelkedik a korábban elemzett csoportokhoz képest, hiszen a tavalyi évben átlagosan 22%-os EBITDA hányaddal működtek a listán szereplő vállalatok és 80%-uk tudott EBITDA növekedést elérni 2021-hez képest.

A csalásmegelőzési megoldásokat fejlesztő SEON az elmúlt 4 év eredményét nézve képes volt évente megduplázni árbevételét és a tavalyi évben 137%-os növekedést ért el. Így jól látható, mi hajtotta nagyon magasra az utolsó tőkebevonásnál a befektetői elvárásokat és a cégértékelést. A cég SaaS modellben értékesíti a szoftveres megoldását és bevételének szinte teljes egésze exportból származik. Ugyan jelenleg EBITDA szinten még veszteséges a cég, de ilyen növekedési tempó mellett csak idő kérdése mikor érik el azt a kritikus forgalmat, amin már képes lesz profitot termelni a vállalat.

Konklúzió

Az elemzett pénzügyi adatok alapján a nehéz gazdasági helyzet ellenére dinamikus növekedés volt megfigyelhető a hazai magántulajdonú IT szolgáltatóknál, profitabilitásuk azonban valamelyest már csökkent a tavalyi évben.

A kiemelt alszegmensek egytől egyig átlag feletti növekedést produkáltak és átlag feletti profithányaddal működtek 2022-ben. A romló gazdasági környezetben az iparági növekedés tovább lassulhat, de a kiemelt szegmensek üzleti modellje véleményünk szerint ütésállóbbnak bizonyulhat és a bérinfláció, a szakemberhiány és az esetlegesen elmaradó IT megrendelések ellenére sem kell komoly veszteségektől tartania a kiemelt cégeknek.

Módszertani kiegészítések

A listák összeállításakor az Opten céginformációs adatbázisára és saját piaci ismereteinkre támaszkodtunk. A cégek listázása során olyan hazai magántulajdonban levő társaságokat vettünk figyelembe, amelyek főtevékenységként IT szolgáltatást (szoftverfejlesztés és szoftveres szolgáltatásnyújtás) végeznek. Piackutatásunk alapján a releváns cégek többségénél a 6201 – Számítógépes programozás, 6202 Információ-technológiai szaktanácsadás, 5829 Egyéb szoftverkiadás TEÁOR számok szerepeltek hivatalos főtevékenységként, így elemzésünk gerincét a felsorolt TEÁOR számmal rendelkező magyar magántulajdonban lévő vállalatok alkották.

- Az egyes cégek árbevétele megegyezik a beszámolókban közzétett értékesítés nettó árbevételével.

- Az egyes cégek EBITDA-ját a működési eredmény, illetve az értékcsökkenési leírás összegeként mutatjuk be.

- Mivel cégcsoportok esetén a nyilvánosan elérhető adatok alapján legtöbbször nem elérhetők konszolidált pénzügyi információ, így az azonos tulajdonosi körrel rendelkező cégeket egy cégcsoportként, adataik összeadásával jelenítjük meg, amely megközelítés akkor tud reális képet adni egy cégcsoport bevételtermelő képességéről, ha nincs jelentős keresztbe számlázás a csoporttagok között.

- Az értékek millió forintban értendőek.

- A pénzügyi adatok forrásai a nyilvánosan elérhető, https://e-beszamolo.im.gov.hu/-ra feltöltött éves beszámolók voltak.

- A céglisták kizárólag a Magyarországon bejegyzett cégek nyilvánosan elérhető pénzügyi adatait tartalmazzák. Külföldi leányvállalatok pénzügyi adatinak vizsgálatára nem volt lehetőségünk